Conspiração

Ninguém fala do assunto; nenhum mass-media diz algo sobre a bolha dos derivativos. Mas a bolha

Ninguém fala do assunto; nenhum mass-media diz algo sobre a bolha dos derivativos. Mas a bolha

está aí, e está a crescendo: e mais cedo ou mais tarde vai explodir. Porque, como sabemos, este é o destino das bolhas.

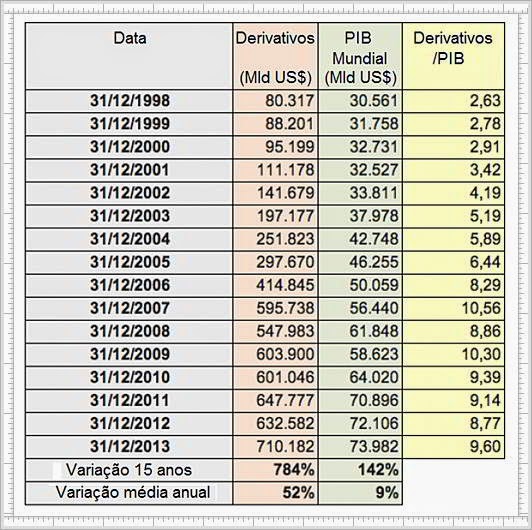

De acordo com os últimos dados publicados pelo Bank for International Settlements (BIS) no passado dia de 31 de Dezembro de 2013, o valor nominal de todos os contratos de derivativos no mundo totalizou 710.182 biliões de Dólares, um aumento de 12% em relação ao ano anterior.

O dato do último Dezembro é particularmente significativo: é o valor mais alto de sempre alcançado por estes tipos de contrato.

Mas o que significa isso? Um outro dado pode ajudar a perceber: o PIB mundial (o Produto Interno Bruto, que neste caso podemos considerar como a riqueza produzida num ano por todos os Países do planeta) no mesmo dia, e de acordo com os últimos dados publicados pelo FMI, foi de 73.982 biliões de Dólares. Ou seja: a quantidade de derivados é cerca de dez vezes o valor do PIB mundial.

Impressionante. E aterrador.

Quinze anos antes, em 31 de Dezembro de 1998, o valor total de todos os contratos derivativos tinha sido de 80.317 biliões de Dólares e o PIB mundial era de 30.561 biliões de Dólares; portanto, os derivativos constituíam 2,63 vezes o valor do PIB mundial (e já era muito). Nos últimos quinze anos, enquanto o PIB mundial cresceu 142%, (taxa média de crescimento anual de 9%), os derivativos cresceram 784%, com uma taxa média anual de 52%.

Os derivativos hoje são 9,6 vezes o valor do PIB mundial, valor inferior aos alcançados em 2007 e 2009 (respectivamente: 10.56% e 10.30% do PIB), mas crescem em termos absolutos. Porque?

Os derivativos crescem quando diminui a margem de lucro no sector produtivo; o capital procura sempre a margem mais elevadas de lucro e, portanto, acaba sendo investido na especulação. E os derivados são a principal expressão da especulação.

Dito de forma ainda mais simples, se eu, dono dum grande capital, quero investir, tenho duas hipóteses:

Problema: mas há derivativos para todos? Não, não há. Ou seja: alguns derivativos (e não poucos) baseiam-se em premissas bem pouco seguras. Lembram-se da história dos mútuos americanos que fizeram explodir a bolha dos derivativos em 2008? As casas eram vendidas para pessoas que não tinham condições de paga-las, mas isso não travava os bancos que "vendiam" os mútuos como investimento. Eram, portanto, derivativos-lixo, que produziam perdas, não lucro.

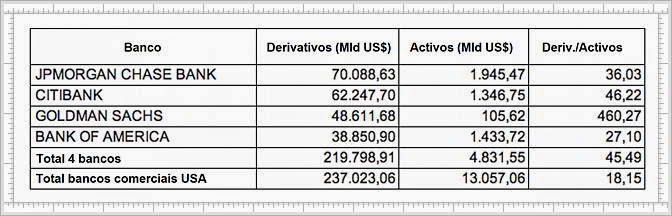

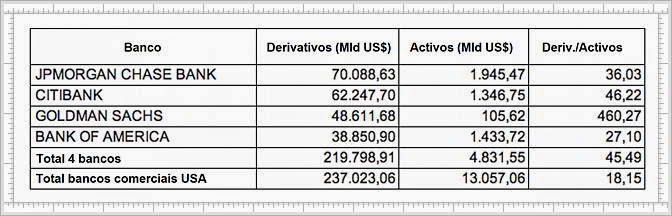

A situação mudou após a crise de 2008? Os bancos e as agências de investimento aprenderam a lição? Nem pensar. A situação dos derivativos é particularmente dramática nos Estados Unidos. Os bancos comerciais americanos, de acordo com números oficiais do governo (de 2014), estão expostos com derivativos de alto risco por um valor total de 237.023 biliões de Dólares.

Os bancos norte-americanos mais expostos são quatro: JP Morgan, Citibank, Goldman Sachs e Bank of America. Estes quatro bancos têm títulos derivativos que juntos totaliza 219.798 biliões de Dólares, cerca de um terço de todos os contratos de derivativos existentes no mundo. Os activos desses quatro bancos (segundo os dados de 31 Dezembro 2013) era de 4.831 biliões de Dólares.

Resumindo: os quatros bancos têm contratos de derivativos que são 45 vezes o valor dos seus activos!

Quais os riscos? Em 2008 estes bancos foram salvos com uma maciça intervenção pública (isso é: injecções de dinheiro dos contribuintes) por parte do governo de Washington, porque eram too big to fail ("demasiado grandes para falir"); mas agora são ainda maiores, muito mais em risco, e a quantidade de dinheiro público necessária para um resgate seria de consequência ainda maior.

Hoje, no entanto, a situação não é a mesma de 2008 e, no caso de uma grande crise, seria muito mais complicada uma nova maciça intervenção pública.

Quando a bolha dos derivativos explodir, não um mas muitos dos principais bancos norte-americanos serão expostos ao risco de falência. E a falência dum destes too big to fail não terá implicações apenas locais mas sim globais: a ideia de que este possa ser um problema limitado aos Estados Unidos ou ao Ocidente está profundamente errada. O mundo, e especialmente o Ocidente, está à beira de uma grande crise económica, que pode explodir a qualquer momento e cujas ondas sísmicas percorrerão todo o globo.

Se um terço de todos os contratos derivativos do mundo é realizado por quatro bancos norte-

Se um terço de todos os contratos derivativos do mundo é realizado por quatro bancos norte-

americanos, isso pode significar que as taxas de ganho estão a cair nos EUA e, portanto, é principalmente o capital norte-americano a refugiar-se na especulação. A análise dos lucros das empresas dos EUA pode mostrar a tendência para o futuro.

Em 2013, o lucro bruto das empresas norte-americanas era 2.102 biliões de Dólares, com um dividendo líquido (o dividendo é uma parcela do lucro distribuída aos accionistas duma sociedade) de 902 biliões.

De acordo com dados do primeiro trimestre, estima-se que o lucro para 2014 será de 1.975 biliões, portanto com um decréscimo de 198,3 biliões quando comparado com o ano anterior. Também as estimativas acerca do dividendo líquido para o ano corrente estão em baixa: 861 biliões, menos 87 biliões do que um ano antes.

Com os lucros e os dividendo em queda, o capital dos Estados Unidos por um lado continuará a procurar refúgio em mercados e Países que oferecem taxas mais altas de lucro mas, por outro lado, tenderá cada vez mais a procurar a especulação e, consequentemente, provocará o aumento dos títulos derivativos.

Até quando será possível encher a bolha antes que esta expluda? Ninguém sabe isso, estamos perante uma situação nunca observada antes, não nestas dimensões.

Estamos a testemunhar o colapso económico dos Estados Unidos, que em poucas décadas serão superados pela China, a Índia e outros Países emergentes; e estamos a testemunhar também o desaparecimento dos EUA como Estado unitário. Mas esta é outra história.

A Reserva Federal anunciou que tinha intenção de acabar com a impressão de Dólares e a compra dos activos tóxicos (basicamente os derivativos que não geram lucro), mas na realidade não poderá abster-se, especialmente agora que a bolha está prestes a explodir: continuará a imprimir Dólares, que não chegarão à sociedade económica mas ficarão retidos nas malhas dos bancos, desesperados para "tapar os buracos". A situação é crítica, é apenas uma questão de tempo.

Esta operação de impressão (cujo nome é Quantitative Easing) por um lado e, do outro, o abandono do Dólar como moeda para as transacções internacionais (que resultará num futuro próximo também na redução das reservas internacionais em Dólares), acabam de constituir uma mistura que determinará o próximo colapso económico dos Estados Unidos. E o surgimento de grandes problemas para o resto do mundo.

Ipse dixit.

Relacionados:

Como funciona um derivativo

Derivados? Mas "quantos"?

Bancos: demasiado grandes...para tudo

Quantitative quê? Parte I

Quantitative quê? Parte II

Fontes: Blog del Prof. Attilio Folliero, BIS (ficheiro Pdf, inglês), FMI, Bureau of Economic Analyses: National Income and Product Accounts Tables, Office of the Comptroller of the Currency: OCC’s Quarterly Report on Bank Trading and Derivatives Activities Fourth Quarter 2013

Diagramas originais: Blog del Prof. Attilio Folliero (com base nos dados oficiais dos links)

- Derivativos: Tudo Sob Controle. Ou Nem Por Isso.

Uma breve actualização dos dados. No geral, os artigos de Economia ou Finança estão cheios de gráficos ou números, pelo que requerem maior atenção ou uma boa capacidade de análise; raramente os grandes números conseguem transmitir a imensidade...

- Petróleo: O Início Da Próxima Crise?

A recente guerra dos preços do petróleo pode desencadear uma profunda crise financeira? A dúvida existe mas a resposta parece ser: não de forma directa. O que começou como uma estratégia para pôr em dificuldades alguns Países (Rússia em primeiro...

- O Castelo De Papel Dourado

Fazem descer o preço do ouro para proteger o Dólar, atingindo assim as poupanças de milhões de pessoas. Quem controla este mercado? Inútil esperar num milagre, controladores e controlados são as mesmas pessoas: JP Morgan, HSBC, ScotiaMocatta, Barclays,...

- O Regresso Do Stress (test)

Stress Test! Stress Test! De vez em quando, eis que aparece o palco, é montada a cena e a peça começa: Stress Test, para demonstrar que tudo no fabuloso mundo dos bancos está controlado. Tudo ou quase. Só uma breve nota acerca dos bancos europeus...

- Banca Americana: A Bomba Relógio Do Mercado De Derivados

. Sabemos que o sistema bancário inventou (literalmente) o papel. Qual papel? Lixo, nada mais do que isso. São assets tóxicos, derivados sem valor, instrumentos financeiros atrás dos quais existe apenas o vazio. Não são uma riqueza, pelo contrário:...

Conspiração

Porque vai explodir

Ninguém fala do assunto; nenhum mass-media diz algo sobre a bolha dos derivativos. Mas a bolha

Ninguém fala do assunto; nenhum mass-media diz algo sobre a bolha dos derivativos. Mas a bolha está aí, e está a crescendo: e mais cedo ou mais tarde vai explodir. Porque, como sabemos, este é o destino das bolhas.

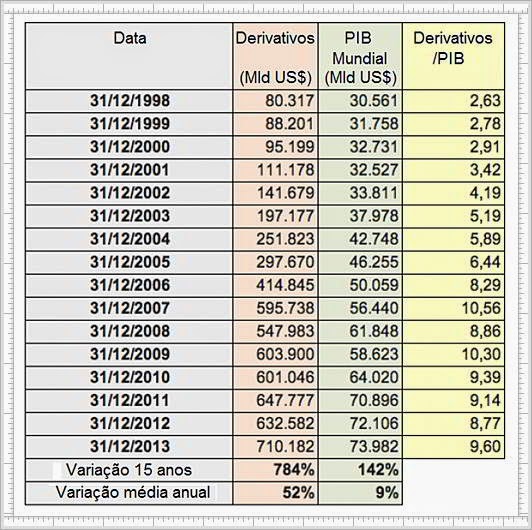

De acordo com os últimos dados publicados pelo Bank for International Settlements (BIS) no passado dia de 31 de Dezembro de 2013, o valor nominal de todos os contratos de derivativos no mundo totalizou 710.182 biliões de Dólares, um aumento de 12% em relação ao ano anterior.

O dato do último Dezembro é particularmente significativo: é o valor mais alto de sempre alcançado por estes tipos de contrato.

Mas o que significa isso? Um outro dado pode ajudar a perceber: o PIB mundial (o Produto Interno Bruto, que neste caso podemos considerar como a riqueza produzida num ano por todos os Países do planeta) no mesmo dia, e de acordo com os últimos dados publicados pelo FMI, foi de 73.982 biliões de Dólares. Ou seja: a quantidade de derivados é cerca de dez vezes o valor do PIB mundial.

Impressionante. E aterrador.

Quinze anos antes, em 31 de Dezembro de 1998, o valor total de todos os contratos derivativos tinha sido de 80.317 biliões de Dólares e o PIB mundial era de 30.561 biliões de Dólares; portanto, os derivativos constituíam 2,63 vezes o valor do PIB mundial (e já era muito). Nos últimos quinze anos, enquanto o PIB mundial cresceu 142%, (taxa média de crescimento anual de 9%), os derivativos cresceram 784%, com uma taxa média anual de 52%.

Os derivativos hoje são 9,6 vezes o valor do PIB mundial, valor inferior aos alcançados em 2007 e 2009 (respectivamente: 10.56% e 10.30% do PIB), mas crescem em termos absolutos. Porque?

Os derivativos crescem quando diminui a margem de lucro no sector produtivo; o capital procura sempre a margem mais elevadas de lucro e, portanto, acaba sendo investido na especulação. E os derivados são a principal expressão da especulação.

Dito de forma ainda mais simples, se eu, dono dum grande capital, quero investir, tenho duas hipóteses:

- investir numa actividade produtiva (exemplo, numa empresa)

- investir na Finança (exemplo, os derivativos)

Problema: mas há derivativos para todos? Não, não há. Ou seja: alguns derivativos (e não poucos) baseiam-se em premissas bem pouco seguras. Lembram-se da história dos mútuos americanos que fizeram explodir a bolha dos derivativos em 2008? As casas eram vendidas para pessoas que não tinham condições de paga-las, mas isso não travava os bancos que "vendiam" os mútuos como investimento. Eram, portanto, derivativos-lixo, que produziam perdas, não lucro.

A situação mudou após a crise de 2008? Os bancos e as agências de investimento aprenderam a lição? Nem pensar. A situação dos derivativos é particularmente dramática nos Estados Unidos. Os bancos comerciais americanos, de acordo com números oficiais do governo (de 2014), estão expostos com derivativos de alto risco por um valor total de 237.023 biliões de Dólares.

Os bancos norte-americanos mais expostos são quatro: JP Morgan, Citibank, Goldman Sachs e Bank of America. Estes quatro bancos têm títulos derivativos que juntos totaliza 219.798 biliões de Dólares, cerca de um terço de todos os contratos de derivativos existentes no mundo. Os activos desses quatro bancos (segundo os dados de 31 Dezembro 2013) era de 4.831 biliões de Dólares.

Resumindo: os quatros bancos têm contratos de derivativos que são 45 vezes o valor dos seus activos!

Quais os riscos? Em 2008 estes bancos foram salvos com uma maciça intervenção pública (isso é: injecções de dinheiro dos contribuintes) por parte do governo de Washington, porque eram too big to fail ("demasiado grandes para falir"); mas agora são ainda maiores, muito mais em risco, e a quantidade de dinheiro público necessária para um resgate seria de consequência ainda maior.

Hoje, no entanto, a situação não é a mesma de 2008 e, no caso de uma grande crise, seria muito mais complicada uma nova maciça intervenção pública.

Quando a bolha dos derivativos explodir, não um mas muitos dos principais bancos norte-americanos serão expostos ao risco de falência. E a falência dum destes too big to fail não terá implicações apenas locais mas sim globais: a ideia de que este possa ser um problema limitado aos Estados Unidos ou ao Ocidente está profundamente errada. O mundo, e especialmente o Ocidente, está à beira de uma grande crise económica, que pode explodir a qualquer momento e cujas ondas sísmicas percorrerão todo o globo.

Se um terço de todos os contratos derivativos do mundo é realizado por quatro bancos norte-

Se um terço de todos os contratos derivativos do mundo é realizado por quatro bancos norte-americanos, isso pode significar que as taxas de ganho estão a cair nos EUA e, portanto, é principalmente o capital norte-americano a refugiar-se na especulação. A análise dos lucros das empresas dos EUA pode mostrar a tendência para o futuro.

Em 2013, o lucro bruto das empresas norte-americanas era 2.102 biliões de Dólares, com um dividendo líquido (o dividendo é uma parcela do lucro distribuída aos accionistas duma sociedade) de 902 biliões.

De acordo com dados do primeiro trimestre, estima-se que o lucro para 2014 será de 1.975 biliões, portanto com um decréscimo de 198,3 biliões quando comparado com o ano anterior. Também as estimativas acerca do dividendo líquido para o ano corrente estão em baixa: 861 biliões, menos 87 biliões do que um ano antes.

Com os lucros e os dividendo em queda, o capital dos Estados Unidos por um lado continuará a procurar refúgio em mercados e Países que oferecem taxas mais altas de lucro mas, por outro lado, tenderá cada vez mais a procurar a especulação e, consequentemente, provocará o aumento dos títulos derivativos.

Até quando será possível encher a bolha antes que esta expluda? Ninguém sabe isso, estamos perante uma situação nunca observada antes, não nestas dimensões.

Estamos a testemunhar o colapso económico dos Estados Unidos, que em poucas décadas serão superados pela China, a Índia e outros Países emergentes; e estamos a testemunhar também o desaparecimento dos EUA como Estado unitário. Mas esta é outra história.

A Reserva Federal anunciou que tinha intenção de acabar com a impressão de Dólares e a compra dos activos tóxicos (basicamente os derivativos que não geram lucro), mas na realidade não poderá abster-se, especialmente agora que a bolha está prestes a explodir: continuará a imprimir Dólares, que não chegarão à sociedade económica mas ficarão retidos nas malhas dos bancos, desesperados para "tapar os buracos". A situação é crítica, é apenas uma questão de tempo.

Esta operação de impressão (cujo nome é Quantitative Easing) por um lado e, do outro, o abandono do Dólar como moeda para as transacções internacionais (que resultará num futuro próximo também na redução das reservas internacionais em Dólares), acabam de constituir uma mistura que determinará o próximo colapso económico dos Estados Unidos. E o surgimento de grandes problemas para o resto do mundo.

Ipse dixit.

Relacionados:

Como funciona um derivativo

Derivados? Mas "quantos"?

Bancos: demasiado grandes...para tudo

Quantitative quê? Parte I

Quantitative quê? Parte II

Fontes: Blog del Prof. Attilio Folliero, BIS (ficheiro Pdf, inglês), FMI, Bureau of Economic Analyses: National Income and Product Accounts Tables, Office of the Comptroller of the Currency: OCC’s Quarterly Report on Bank Trading and Derivatives Activities Fourth Quarter 2013

Diagramas originais: Blog del Prof. Attilio Folliero (com base nos dados oficiais dos links)

loading...

- Derivativos: Tudo Sob Controle. Ou Nem Por Isso.

Uma breve actualização dos dados. No geral, os artigos de Economia ou Finança estão cheios de gráficos ou números, pelo que requerem maior atenção ou uma boa capacidade de análise; raramente os grandes números conseguem transmitir a imensidade...

- Petróleo: O Início Da Próxima Crise?

A recente guerra dos preços do petróleo pode desencadear uma profunda crise financeira? A dúvida existe mas a resposta parece ser: não de forma directa. O que começou como uma estratégia para pôr em dificuldades alguns Países (Rússia em primeiro...

- O Castelo De Papel Dourado

Fazem descer o preço do ouro para proteger o Dólar, atingindo assim as poupanças de milhões de pessoas. Quem controla este mercado? Inútil esperar num milagre, controladores e controlados são as mesmas pessoas: JP Morgan, HSBC, ScotiaMocatta, Barclays,...

- O Regresso Do Stress (test)

Stress Test! Stress Test! De vez em quando, eis que aparece o palco, é montada a cena e a peça começa: Stress Test, para demonstrar que tudo no fabuloso mundo dos bancos está controlado. Tudo ou quase. Só uma breve nota acerca dos bancos europeus...

- Banca Americana: A Bomba Relógio Do Mercado De Derivados

. Sabemos que o sistema bancário inventou (literalmente) o papel. Qual papel? Lixo, nada mais do que isso. São assets tóxicos, derivados sem valor, instrumentos financeiros atrás dos quais existe apenas o vazio. Não são uma riqueza, pelo contrário:...