Conspiração

Então, como vai a economia dos Estados Unidos?

Então, como vai a economia dos Estados Unidos?

Porque é inútil fingir o contrário: eventuais mudanças do Império atingem todos, cedo ou tarde.

Sim, está o shutdown, sabemos isso: mas o resto? A economia real?

Diz o relatório preparado pelos economistas John C. Bluedorn , Joerg Decressin e Mark E. Terrones, do Fundo Monetário Internacional :

Portanto: alegria!

Mas vamos lá ver: afinal, o facto dos preços das açcões terem tido uma baixa não prova que haja uma verdadeira recessão económica. Nem servem como provas o bloqueio do governo (o tal shutdown), o mercado das casas que não reparte, a confiança das pessoas que estão sob os calcanhares, o desemprego que continua teimosamente muito alto, o aumento do nível da pobreza extrema, a cada vez maior dependência dos mais pobres dos vales-refeição, a baixa propensão ao consumo, a estagnação dos salários, a queda dos rendimentos da classe média, o aumento da desigualdade social.

Todos estes são sintomas de algo um pouco diferente. Porque haverá uma nova recessão, e será algo de muito grave, disso não tenham dúvidas: mas não já, não agora (a não ser que em Washington os Republicanos continuem a não conceder o aumento do tecto da dívida: mas este seria um suicídio político).

Na verdade, o que acontece nestes meses é a lógica consequência dum percurso que foi anteriormente traçado: continuar a empurrar o País para um rumo errado, negar a chegada duma nova recessão, deixar que a riqueza flua para os cofres de poucos. Porque é isso que acontece.

O simpático Presidente Obama com o seu yes we can não passou duma operação de marketing, muito

O simpático Presidente Obama com o seu yes we can não passou duma operação de marketing, muito

bem conseguida, diga-se: após a Era do Terror do sempre saudoso Bush, era necessário alguém com uma cara simpática e que transmitisse confiança, o símbolo da mudança: quem melhor dum jovem, o primeiro presidente preto, e com tendências de "esquerda" (com aspas necessárias, pois sempre de EUA estamos a falar)? O lema é sempre o mesmo: mudar tudo, para que nada mude.

E, de facto, os partidários de Obama sentem-se hoje enganados, desanimados. Obama não é o homem da mudança tal como eles esperavam. Aumentou as frentes de guerra, reduziu os programas essenciais para a rede de segurança, agraciou os criminosos de Wall Street e continuou os ataques às liberdades civis: fez tudo para aumentar os lucros das grandes empresas e dos bancos, e conseguiu.

Os lucros de bancos e empresas subiram 18,6 % no ano passado; agora, tais lucros representam a maior percentagem do PIB do que em qualquer outro momento da história americana.

Dito com outras palavras: nunca bancos e corporações conseguiram lucros tão elevados.

Ao mesmo tempo, os salários reais caíram quase 7% nos últimos sete anos, segundo os dados recolhidos pelo instituto de pesquisa PayScale: os trabalhadores americanos têm hoje menos poder de compra do que tinham antes da crise financeira.

E as revelações de PayScale são apenas a mais recente de uma série de investigações que mostram que a lenta recuperação económica não tem foi bem isso: alguns recuperaram (poucos, muitos poucos), outros nem por isso (a maioria).

A desigualdade nos rendimentos nos EUA atingiu um novo recorde, proporcionando enormes ganhos para apenas 1 % da população; por acaso, os mesmos que estão satisfeitos com a estagnação dos salários que atinge praticamente todos os outros.

Outra investigação, desta vez da Gallup: se dum lado as grandes empresas e os bancos estão a obter

Outra investigação, desta vez da Gallup: se dum lado as grandes empresas e os bancos estão a obter

lucros recordes, do outro "a confiança em todos os três ramos do governo federal caiu aos níveis mais baixos de sempre" e, ao mesmo tempo, a confiança "dos norte-americanos nos bancos" caiu até 18%: abaixo do valor atingido no auge da crise financeira global".

Os norte-americanos perderam a fé no governo, já não têm confiança no mercado, já não têm confiança no sistema judicial. Lentamente, essa falta de confiança vai ser transmitida para a economia, e os consumidores, cada vez mais cautelosos, começarão a pôr de lado um pouco mais dos seus ganhos para proteger-se contra a oligarquia do governo corporativo. É natural que assim aconteça: não pode haver uma economia saudável com níveis de confiança tão baixos.

A desaceleração do consumo pessoal vai ter um impacto sobre as vendas no varejo, bens duráveis, nas assumpções de pessoal e no investimento de capitais. Vai arrasar aqueles que eram os primeiros (e ténues) sinais de que a economia poderia estar numa condição de retoma.

Previsões demasiado pessimistas? Pode ser. No entanto, não é possível esquecer alguns dados: há sectores económicos que já estão a mostrar sinais de fraqueza. Por exemplo, o caso do sector imobiliário, muito sensível nos EUA.

Global Economic Intersection:

CNBC:

Segundo Mohamed El - Erian, da Pimco, "Praticamente todos os mercado movem-se em níveis artificiais", ao passo que os investidores estão "a tomar mais riscos do que poderia ser justificado".

PayScale, Gallup, Global Economic Intersection, CNBC, Pimco: não são propriamente blogues sensacionalistas.

Depois há o discurso que já conhecemos: a bolha. Não uma simples bolha, mas uma super-bolha. Uma bolhaça. Com a decisão de continuar com o programa Quantitative Easing, a Federal Reserve tenta caminhar sobre a água. Só que nem todos têm dons sobrenaturais.

Depois há o discurso que já conhecemos: a bolha. Não uma simples bolha, mas uma super-bolha. Uma bolhaça. Com a decisão de continuar com o programa Quantitative Easing, a Federal Reserve tenta caminhar sobre a água. Só que nem todos têm dons sobrenaturais.

E aqui é importante realçar um facto: emitir moeda sem cobertura (o gold stantard já foi há muito) não é uma tragédia, bem pelo contrário. Pode constituir um válido incentivo para a retoma económica: pensamos, por exemplo, nas obras públicas que um Estado pode iniciar com uma injecção de dinheiro.

E aqui o sagaz Leitor pode perguntar: "Mas não é isso que acontece nos Estados Unidos? Porque Washington está em shutdown se a Fed pode emitir moeda de forma ilimitada? Então para onde vai o dinheiro emitido pela Fed?".

Ohé, sagaz Leitor, calma, uma coisa de cada vez.

O assunto é complicado, por isso vamos simplificar ao máximo: a Fed não imprime dinheiro para inseri-lo nos cofres do Estado. O que faz a Fed é entregar o dinheiro aos bancos comerciais para que estes possam adquirir maioritariamente Títulos emitidos pelo Estado. É uma forma de financiamento indirecto, por assim dizer.

Mas este sistema apresenta um problema: favorece a especulação por parte dos bancos, que acham mais atractivo (e seguro) ganhar com os Títulos de que com o crédito para as empresas. Na prática , não é liquidez injectada no mercado mas só num sector dela, o especulativo.

Doutro lado, o Estado gasta boa parte do que ganha com as vendas dos Títulos no pagamentos dos juros maturados pelos Títulos já na posse dos investidores.

Assim chega-se ao shutdown (Estado sem dinheiro para pagar os serviços federais) e a uma condição na qual ganha quem? Exacto: os bancos. Porque não pagar os juros maturados significaria declarar falência, por isso antes são fechados os serviços ao cidadão, e só depois, como extremo recurso, pode ser declarada a falência.

Repito: tudo isso dito de forma muito simplificada.

Mas vamos em frente, pois desta forma, o dinheiro injectado:

Mas vamos em frente, pois desta forma, o dinheiro injectado:

É um jogo muito arriscado. É verdade que os bancos privados navegam agora num oceano de liquidez, mas é uma liquidez "falsa", fundada inteiramente sobra uma dívida de proporções colossais.

Nestas condições, pode bastar pouco para que o inteiro castelo de cartas desmorone.

Esta é a bolha gigantesca que paira sobre as cabecinhas dos americanos. E sobre as cabecinhas dos habitantes das províncias do Impero também.

Ipse dixit.

Fontes: Bloomberg, PayScale, Huff Post Business (1, 2), Gallup: Trust in Banks (ficehrio Pdf, inglês), Global Economy Intersection, CNBC, Reuters, The Wall Street Journal

- O Qe Em Molho Europeu: O 1% Agradece

E vamos ver esta manobra do BCE, o Banco Central Europeu. A notícia, gritada por todos os media de regime, parece bombástica: milhões e milhões de Euros irão chover na cabeças dos cidadãos da Zona NEuro. "Ehi, mas chove papel?" "Não, é dinheiro"....

- As Bolhas Especulativas - Parte I

Já foi usada muitas vezes como expressão, mas afinal o que é uma "bolha"? Como nasce? Como se desenvolve? A forma melhor para entender é observando alguns exemplos, mas desde já deixamos uma definição: uma "bolha especulativa" (esta a expressão...

- Eua: Quanto Conta O Pib?

Quanto é importante o PIB? O valor do Produto Interno Bruto pode realmente dar uma ideia do estado de saúde da economia? E sobretudo: o PIB é um valor "absoluto", que indica sem sombra de dúvida o bem estar dos cidadãos? A resposta perante a primeira...

- Porque Vai Explodir

Ninguém fala do assunto; nenhum mass-media diz algo sobre a bolha dos derivativos. Mas a bolha está aí, e está a crescendo: e mais cedo ou mais tarde vai explodir. Porque, como sabemos, este é o destino das bolhas. De acordo com os últimos dados...

- Da Próxima Crise

Duas notícias, uma má e uma boa: - a má é que estamos à beira duma recessão global. - a boa é que há só uma notícia má. Os sinais Mas temos certeza disso? Parece que sim, os sinais são bastante claros. O boletim do GEAB (Global Europe Anticipation...

Conspiração

O estado da economia do Império

Então, como vai a economia dos Estados Unidos?

Então, como vai a economia dos Estados Unidos?Porque é inútil fingir o contrário: eventuais mudanças do Império atingem todos, cedo ou tarde.

Sim, está o shutdown, sabemos isso: mas o resto? A economia real?

Diz o relatório preparado pelos economistas John C. Bluedorn , Joerg Decressin e Mark E. Terrones, do Fundo Monetário Internacional :

O colapso dos preços dos activos mostra que a recessão já começou e também os estoques [...] começam a diminuir mais do que diminui o valor dos imóveis. Estes sinais são suficientes para prever a chegada da recessão.

Mas vamos lá ver: afinal, o facto dos preços das açcões terem tido uma baixa não prova que haja uma verdadeira recessão económica. Nem servem como provas o bloqueio do governo (o tal shutdown), o mercado das casas que não reparte, a confiança das pessoas que estão sob os calcanhares, o desemprego que continua teimosamente muito alto, o aumento do nível da pobreza extrema, a cada vez maior dependência dos mais pobres dos vales-refeição, a baixa propensão ao consumo, a estagnação dos salários, a queda dos rendimentos da classe média, o aumento da desigualdade social.

Todos estes são sintomas de algo um pouco diferente. Porque haverá uma nova recessão, e será algo de muito grave, disso não tenham dúvidas: mas não já, não agora (a não ser que em Washington os Republicanos continuem a não conceder o aumento do tecto da dívida: mas este seria um suicídio político).

Na verdade, o que acontece nestes meses é a lógica consequência dum percurso que foi anteriormente traçado: continuar a empurrar o País para um rumo errado, negar a chegada duma nova recessão, deixar que a riqueza flua para os cofres de poucos. Porque é isso que acontece.

Obama, a fraude

O simpático Presidente Obama com o seu yes we can não passou duma operação de marketing, muito

O simpático Presidente Obama com o seu yes we can não passou duma operação de marketing, muito bem conseguida, diga-se: após a Era do Terror do sempre saudoso Bush, era necessário alguém com uma cara simpática e que transmitisse confiança, o símbolo da mudança: quem melhor dum jovem, o primeiro presidente preto, e com tendências de "esquerda" (com aspas necessárias, pois sempre de EUA estamos a falar)? O lema é sempre o mesmo: mudar tudo, para que nada mude.

E, de facto, os partidários de Obama sentem-se hoje enganados, desanimados. Obama não é o homem da mudança tal como eles esperavam. Aumentou as frentes de guerra, reduziu os programas essenciais para a rede de segurança, agraciou os criminosos de Wall Street e continuou os ataques às liberdades civis: fez tudo para aumentar os lucros das grandes empresas e dos bancos, e conseguiu.

Os lucros de bancos e empresas subiram 18,6 % no ano passado; agora, tais lucros representam a maior percentagem do PIB do que em qualquer outro momento da história americana.

Dito com outras palavras: nunca bancos e corporações conseguiram lucros tão elevados.

Ao mesmo tempo, os salários reais caíram quase 7% nos últimos sete anos, segundo os dados recolhidos pelo instituto de pesquisa PayScale: os trabalhadores americanos têm hoje menos poder de compra do que tinham antes da crise financeira.

E as revelações de PayScale são apenas a mais recente de uma série de investigações que mostram que a lenta recuperação económica não tem foi bem isso: alguns recuperaram (poucos, muitos poucos), outros nem por isso (a maioria).

A desigualdade nos rendimentos nos EUA atingiu um novo recorde, proporcionando enormes ganhos para apenas 1 % da população; por acaso, os mesmos que estão satisfeitos com a estagnação dos salários que atinge praticamente todos os outros.

Outra investigação, desta vez da Gallup: se dum lado as grandes empresas e os bancos estão a obter

Outra investigação, desta vez da Gallup: se dum lado as grandes empresas e os bancos estão a obter lucros recordes, do outro "a confiança em todos os três ramos do governo federal caiu aos níveis mais baixos de sempre" e, ao mesmo tempo, a confiança "dos norte-americanos nos bancos" caiu até 18%: abaixo do valor atingido no auge da crise financeira global".

Os norte-americanos perderam a fé no governo, já não têm confiança no mercado, já não têm confiança no sistema judicial. Lentamente, essa falta de confiança vai ser transmitida para a economia, e os consumidores, cada vez mais cautelosos, começarão a pôr de lado um pouco mais dos seus ganhos para proteger-se contra a oligarquia do governo corporativo. É natural que assim aconteça: não pode haver uma economia saudável com níveis de confiança tão baixos.

A desaceleração do consumo pessoal vai ter um impacto sobre as vendas no varejo, bens duráveis, nas assumpções de pessoal e no investimento de capitais. Vai arrasar aqueles que eram os primeiros (e ténues) sinais de que a economia poderia estar numa condição de retoma.

Previsões demasiado pessimistas? Pode ser. No entanto, não é possível esquecer alguns dados: há sectores económicos que já estão a mostrar sinais de fraqueza. Por exemplo, o caso do sector imobiliário, muito sensível nos EUA.

Global Economic Intersection:

O registo imobiliário mostra um claro declínio na procura, e, talvez, vendedores ainda mais motivados para sair do mercado. A tendência segue o padrão que emergiu em 2010 [...] e indica que o mercado imobiliário está a chegar a um ponto crítico em que nem uma intervenção da Fed nem do Governo Federal poderão dar-lhe um pouco mais de oxigénio.

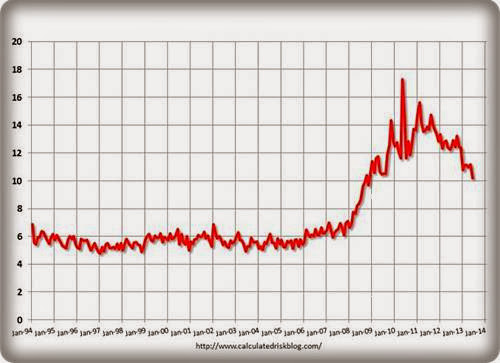

|

| Rácio das casas novas vendidas no período 1994 - 2014 (previsão) |

O eventual impasse no aumento dos preços das habitações [...] provocaram a saída de investidores do mercado dos pequenos proprietários e das rendas:

Acho que o mercado dos investidores esteja largamente ultrapassado", disse Doug Lebd, CEO de Lending Tree. "Comprávamos propriedades para investimento três, quatro, cinco anos atrás. Agora sinto uma forte desaceleração".

PayScale, Gallup, Global Economic Intersection, CNBC, Pimco: não são propriamente blogues sensacionalistas.

A bolha e as cabecinhas

Depois há o discurso que já conhecemos: a bolha. Não uma simples bolha, mas uma super-bolha. Uma bolhaça. Com a decisão de continuar com o programa Quantitative Easing, a Federal Reserve tenta caminhar sobre a água. Só que nem todos têm dons sobrenaturais.

Depois há o discurso que já conhecemos: a bolha. Não uma simples bolha, mas uma super-bolha. Uma bolhaça. Com a decisão de continuar com o programa Quantitative Easing, a Federal Reserve tenta caminhar sobre a água. Só que nem todos têm dons sobrenaturais.E aqui é importante realçar um facto: emitir moeda sem cobertura (o gold stantard já foi há muito) não é uma tragédia, bem pelo contrário. Pode constituir um válido incentivo para a retoma económica: pensamos, por exemplo, nas obras públicas que um Estado pode iniciar com uma injecção de dinheiro.

E aqui o sagaz Leitor pode perguntar: "Mas não é isso que acontece nos Estados Unidos? Porque Washington está em shutdown se a Fed pode emitir moeda de forma ilimitada? Então para onde vai o dinheiro emitido pela Fed?".

Ohé, sagaz Leitor, calma, uma coisa de cada vez.

O assunto é complicado, por isso vamos simplificar ao máximo: a Fed não imprime dinheiro para inseri-lo nos cofres do Estado. O que faz a Fed é entregar o dinheiro aos bancos comerciais para que estes possam adquirir maioritariamente Títulos emitidos pelo Estado. É uma forma de financiamento indirecto, por assim dizer.

Mas este sistema apresenta um problema: favorece a especulação por parte dos bancos, que acham mais atractivo (e seguro) ganhar com os Títulos de que com o crédito para as empresas. Na prática , não é liquidez injectada no mercado mas só num sector dela, o especulativo.

Doutro lado, o Estado gasta boa parte do que ganha com as vendas dos Títulos no pagamentos dos juros maturados pelos Títulos já na posse dos investidores.

Assim chega-se ao shutdown (Estado sem dinheiro para pagar os serviços federais) e a uma condição na qual ganha quem? Exacto: os bancos. Porque não pagar os juros maturados significaria declarar falência, por isso antes são fechados os serviços ao cidadão, e só depois, como extremo recurso, pode ser declarada a falência.

Repito: tudo isso dito de forma muito simplificada.

Mas vamos em frente, pois desta forma, o dinheiro injectado:

Mas vamos em frente, pois desta forma, o dinheiro injectado:- não ajuda na recuperação económica

- favorece apenas os especuladores (bancos e grandes investidores)

- baixa cada vez mais o valor do Dólar.

É um jogo muito arriscado. É verdade que os bancos privados navegam agora num oceano de liquidez, mas é uma liquidez "falsa", fundada inteiramente sobra uma dívida de proporções colossais.

Nestas condições, pode bastar pouco para que o inteiro castelo de cartas desmorone.

Esta é a bolha gigantesca que paira sobre as cabecinhas dos americanos. E sobre as cabecinhas dos habitantes das províncias do Impero também.

Ipse dixit.

Fontes: Bloomberg, PayScale, Huff Post Business (1, 2), Gallup: Trust in Banks (ficehrio Pdf, inglês), Global Economy Intersection, CNBC, Reuters, The Wall Street Journal

loading...

- O Qe Em Molho Europeu: O 1% Agradece

E vamos ver esta manobra do BCE, o Banco Central Europeu. A notícia, gritada por todos os media de regime, parece bombástica: milhões e milhões de Euros irão chover na cabeças dos cidadãos da Zona NEuro. "Ehi, mas chove papel?" "Não, é dinheiro"....

- As Bolhas Especulativas - Parte I

Já foi usada muitas vezes como expressão, mas afinal o que é uma "bolha"? Como nasce? Como se desenvolve? A forma melhor para entender é observando alguns exemplos, mas desde já deixamos uma definição: uma "bolha especulativa" (esta a expressão...

- Eua: Quanto Conta O Pib?

Quanto é importante o PIB? O valor do Produto Interno Bruto pode realmente dar uma ideia do estado de saúde da economia? E sobretudo: o PIB é um valor "absoluto", que indica sem sombra de dúvida o bem estar dos cidadãos? A resposta perante a primeira...

- Porque Vai Explodir

Ninguém fala do assunto; nenhum mass-media diz algo sobre a bolha dos derivativos. Mas a bolha está aí, e está a crescendo: e mais cedo ou mais tarde vai explodir. Porque, como sabemos, este é o destino das bolhas. De acordo com os últimos dados...

- Da Próxima Crise

Duas notícias, uma má e uma boa: - a má é que estamos à beira duma recessão global. - a boa é que há só uma notícia má. Os sinais Mas temos certeza disso? Parece que sim, os sinais são bastante claros. O boletim do GEAB (Global Europe Anticipation...